若论今年最值得关注的量化私募,非天演资本莫属。

截至7月16日,天演年内已实现了20%+的超额,我们查了一下,这个战绩在百亿级量化私募中排进前三。

天演引人注目的不仅仅是超额。近年来,天演的策略打法不断创新,但不论是内部策略变,还是外部环境变,天演却始终能稳住超额,好比冷兵器时代剑法高强,火器时代又枪法精准,这是奇处之一。

奇处之二,是天演超额背后的高胜率。多年来,天演超额历史胜率逾80%(周胜率,即按周频统计,历史上80%以上的时间指增产品能跑赢指数,或中性产品能跑出正收益),我们也查了一下,这个胜率在百亿级量化私募中同样位居前三。

凭这两点,就值得我们去关注天演,值得我们去思考,天演是如何做到的?天演的优势是什么?天演值得我们去投资吗?

长期快迭代、稳超额、高胜率

天演赢在哪里

有一条叫特修斯的船,在海上航行了数百年,坏弃的零件不断被替换成更新更好的部件,最终这艘船的所有部件都和原来不一样了,那么它仍然是特修斯号吗?

天演自2014年创立以来,策略模型一直在更新迭代,如今,天演的策略与其成立之初,甚至与一年前相比,都有很大不同。而天演长期未变的,是其超额水平、超额胜率、核心团队以及投研理念。

一、策略持续迭代

2014年,谢晓阳离开伦敦的量化对冲基金Tibra Capital,回国创业,与张森共同创立天演资本。

2014至2017年初,天演主做分级基金套利,主要对接银行、信托等机构资金。成立不到一年,天演即凭借亮眼的业绩,管理规模快速突破50亿。

2016年后,分级基金市场萎缩,天演必须调整策略线才能保持收益稳定。而早在2015年初,天演团队即已开始在包括多因子选股在内的多个方向上加大研发投入。所以环境虽然剧变,天演却快速适应,并于2017年上线了主打多因子选股+股票回转策略的资管产品。天演以基本面多因子模型选股,在选出的股票上做回转交易。彼时这套策略是天演杀手锏,贡献了大量超额收益。

尽管这套策略在很长一段时间内都表现优异,但天演仍保持着快速的研发、迭代节奏。2018年,天演对多因子选股框架进行迭代,由原来主打基本面因子,逐渐引入中长期量价因子,提高超额水平的同时也提升了超额来源的多样性。2019年,天演又对回转类策略做了迭代,拓展策略频段,糅合多频段多周期的交易,升级后的策略架构展现出越来越强的性价比。

2020年以来,天演的多因子选股框架又有了大幅更新,多频段、多周期的量价因子持续增加,机器学习策略不断丰富,天演在因子挖掘与风险优化上都不断精进。如今,量化多因子选股模型贡献着越来越多的alpha,成为天演在回转类策略以外的另一致胜武器。

几年来,天演持续从分析、算法和技术等多个维度打磨投资的每个环节,天演的策略模型更迭数次,变化巨大,但从天演产品净值曲线上,却极难察觉这些底层的转变。

二、胜率与超额保持平稳

虽然策略几经更新,但天演的胜率与超额却保持平稳。天演市场中性产品2018至2020实现了逾15%的年化回报,且2021年至今平均回报20%左右,周胜率80%左右,历史最大回撤不足3%。

天演为何能一直保持着这样的超额与胜率呢?一方面,天演擅长的股票回转策略,是量化领域的上乘功夫,该策略需搭配高性能交易系统,讲求胜率,控制赔率,多次交易累积盈利,风险收益性价比高。凭借这一领域的优势,天演在量化江湖站住了脚。

另一方面,天演考虑到回转策略一是受制于市场环境,低波动低成交的行情下难发挥;二是受制于策略容量,规模上去之后,策略效果有限。所以天演不断迭代策略,力求解决这两个问题。今年的实盘超额证实了天演迭代的成功。

今年以来,天演保持传统策略优势的同时,量化多因子选股成为其策略核心。基于多年积累,天演多因子选股模型覆盖了多频段、多周期,对不同市场风格的适应性更强,策略容量也更高。在管理规模稳步爬升之际,在今年市场风格无序变化之时,天演凭借新的策略框架,保持了平稳的超额,业绩跻身百亿量化私募三强,这既体现了天演策略模型的优势,也体现了天演研发能力的强势。

探究天演成功的更深层次原因,其核心团队与组织架构不容忽视。

三、团队是一切的根本

天下武功最高的,东邪西毒南帝北丐中神通,论单打独斗五绝排名前五。但若全真七子紧密配合各司其职,北斗七星阵又能把任一绝打个落花流水。但另一方面,若东邪西毒联手,北斗七星阵又能奈之何。

量化私募团队架构,一般也有两个路数。一是全真七子型的,讲求精细分工,集团作战。许多WorldQuant出身的管理人会采用这种模式,每个人专注一隅,竭尽所能,形成的团队极具战斗力。另一种分工,高手联合型的,类似D.E Shaw的模式,当然也讲求通力协作,但硬性约束少,个人的发挥空间与自由度都大了许多。

两种模式无优劣之分,无非是效率和创意的平衡取舍,一切要看团队基因,因地制宜。天演选择了后者,也取得了成功。

天演自成立以来核心人员离职率为0,研究团队内每个成员没有刻意的约束,大家基于对科学研究的浓厚兴趣,围绕公司主策略框架,研究、沟通、协作,不断收获、提升。志同道合的能人在一起,极致发挥又同心协力,迸发了强大的活力与创造性的产出,这些是天演持续迭代模型的动力,也是天演长期超额的基础。

今年,我们看到了天演的超额,也见到了天演的迭代。超额与胜率一如往昔,而背后的策略模型则已大幅更新。这也映射了天演团队的能力和付出。量化行业向来竞争激烈,未来充满变数。而有助于我们看清未来,做好投资的,恰恰是量化管理人的团队稳定性、投研硬实力。从这个角度出发,天演值得我们关注。

聚焦超额,满足各类风险偏好

天演如何打造产品线

产品线方面,天演除了传统的指数增强、市场中性产线外,也在打造特色的量化多头产品。

一、指增产品,对标指数,偏向特定风格

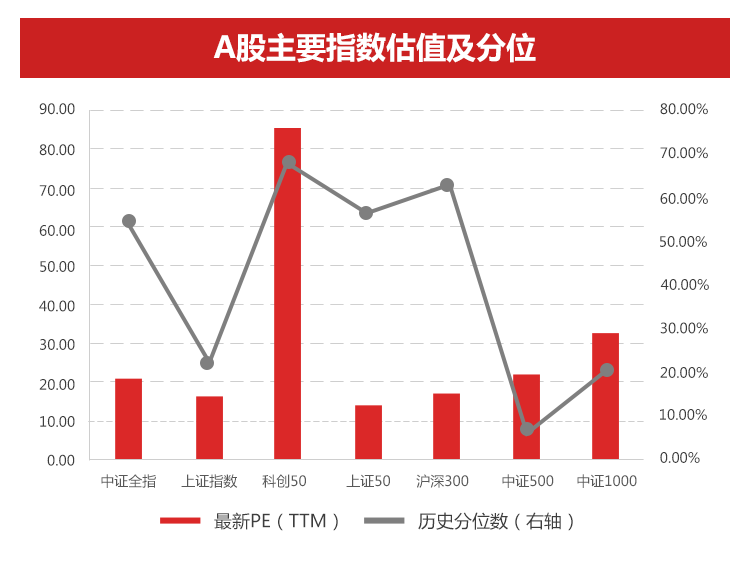

近期中证500指增产品的热度持续提升,一方面,在三月底以来的反弹中,中证500涨近15%,在各指数中涨幅靠前;另一方面,2021年中证500预期盈利增速高达86%,盈利高增之下,中证500估值降到了历史低位。

单从估值水平来看,中证500的估值分位确实处于洼地。

数据来源:Wind,好买基金研究中心

数据日期:2021.6.30

中证500是个不错的指数,汇集中盘蓝筹,兼顾稳定性与成长性,展现着中国经济的活力。那么问题来了,一年前中证500的估值分位也不高,但为什么一直不涨呢?

这涉及到一个风格周期与价格趋势的问题。2020年,机构偏爱高确定性的大盘股,沪深300持续上涨,形成了正反馈的价格趋势,中证500不断被冷落与低估。2021年,沪深300估值到达高位,而中盘股的业绩弹性再次让中证500获得资金关注,所以孕育出了风格周期的变化与新的价格趋势。

看后市,盈利高增与估值修复确实可能带来中证500的趋势性上涨,相应的,中证500量化指增产品也有颇多机会。

但另一方面,市场的风格变化其实有较大的不确定性,很难预知未来大家会偏好哪类股票。所以配置中证500指增基金,也要对风格切换的风险心中有数。

二、专注超额,打造完整的产品线

其实做主观股票投资的基金经理,或多或少都有自己擅长、偏爱的风格,风格有利时,表现好,风格不利时,痛苦些。就像邓晓峰所说:“投资中确实有运气的成分,而且我希望未来运气能一直站在我这一边。”

量化基金与主观股票型基金的不同,是管理人能对风格暴露做定量化的处理,量化指增产品能让投资者明确知道自己暴露于哪种风格之下,沪深300指增更偏大盘风格、中证500指增更偏中盘风格、中证1000指增更偏小盘风格等等,这便于有特定风格偏好的投资者做选择。

而天演除了传统的指数增强、市场中性产线外,也在打造量化多头产品,该类产品不押注单一风格,全市场灵活选股,聚焦多因子框架的超额创造,适合那些追求纯粹超额而没有特定风格偏好的投资者。

总结而言,投资中很少有什么是确定的或不变的,量化超额会受制于市场环境,指数收益也受风格周期影响。现在火爆的产品,未来或有冷落时;现在不被看好的产品,未来也可能突然抢手。

想想今年年初大家对中证500量化指增产品的态度,然后再对比下现在。任何产品或管理人,都可能有春风得意时,也可能有失意落寞时,关键是低谷中,我们要相信什么,坚持什么,以让我们熬过寒冬,迎接春天。对于量化管理人来说,就需要我们去相信团队的实力、品质,相信策略能不断迭代、进化。希望天演能始终做好这两点,穿越未来诸多不确定性,以持续更迭的策略,创造始终如一的战绩。

风险提示:投资有风险,决策须谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。